Федеральное агентство по образованию

Государственное образовательное учреждение

высшего профессионального образования

Нижегородский Государственный Лингвистический Университет

им. Н.А, Добролюбова

(ГОУ НГЛУ)

Кафедра экономики и управления

Курсовая работа

по дисциплине Государственные и муниципальные финансы

на тему: Финансовые основы страховой деятельности

Выполнила:

студентка гр. 405 ГМУ ФМОЭУ

Старкова О.А.

Научный руководитель:

Пряничников С.Б., доц., канд. экон. наук

Нижний Новгород

Введение

Страхование как элемент социальной защиты населения имеет высокую социальную значимость и является важным источником внутренних долгосрочных инвестиций в экономику страны. Положительные тенденции в развитии российского рынка страховых услуг и неизбежные перспективы нарастающей конкуренции с иностранными страховыми компаниями заставляют российских страховщиков уделять всё большее внимание осмыслению отечественного и зарубежного опыта функционирования страховых компаний и проблемам научного обоснования рациональных стратегий их развития.

Опыт развитых стран, в которых давно уже не ведутся дискуссии о том, какое место должно занимать страхование в экономике, явно указывает на несовершенства российского рынка страхования и на необходимость критичного пересмотра отечественных подходов к данному виду экономических отношений.

На сегодняшнем этапе развития страховые компании имеют реальную возможность с достаточной степенью точности определять коэффициент предстоящих выплат по страховым полисам во времени. Это позволяет им размещать в долгосрочные, наиболее доходные и надёжные, а также средне- и краткосрочные активы преобладающую часть своих резервов.

Страховые компании, действующие на современном рынке, в полной мере испытывают на себе все трудности выживания и развития в конкурентной рыночной среде. В этих условиях особое значение приобретают вопросы грамотного финансового планирования деятельности страховых организаций и эффективного управления их финансовыми ресурсами.

Актуальность выбранной темы определяется не только теоретическим, но практическим интересом к изучению соответствующего круга вопросов, посвящённых прежде всего недостаточному вниманию страховщиков к управлению финансовыми ресурсами в условиях предпринимательских рисков, что, естественно, ведет к отрицательным последствиям для самой компании и ее клиентов.

Цель данной курсовой работы заключается в исследовании процесса формирования и использования финансовых ресурсов страховых компаний и выработке рекомендаций по повышению финансовой устойчивости на примере конкретной страховой организации (ОАО «Страховой дом ВСК» (далее «ВСК»)).

Поставленная цель предполагает решение следующего круга задач:

· изучение организационно-правовых основ страховой деятельности и обоснование места страховой компании в системе экономических отношений;

· рассмотрение процесса регулирования деятельности страховых компаний в России;

· исследование механизма формирования и использования финансовых ресурсов страховых компаний;

· анализ формирования и использования финансовых ресурсов «ВСК»;

· разработка предложений по совершенствованию системы управления финансовыми ресурсами «ВСК»

Предметом исследования выступают экономические отношения по поводу формирования и использования финансовых ресурсов страховых компаний, возникающие между «ВСК» и другими субъектами страхования.

Объектом исследования выступает деятельность «Страхового дома ВСК», а также отдельные аспекты деятельности страхового рынка России в целом.

Несмотря на теоретическую и практическую значимость проблемы, степень исследованности и разработанности вопросов, касающихся управления финансовым потенциалом страховых организаций в отечественной явно не соответствует ее значимости.

Существующие методические разработки в этой области в основном отражают регулятивный подход к страховым организациям со стороны органов государственного страхового надзора. В них не акцентируется внимание на необходимости оценивать уровень использования финансового потенциала страховыми организациями с целью обеспечения финансовой устойчивости.

Информационную основу работы составляют: Гражданский и Налоговый Кодексы РФ, Закон РФ «Об организации страхового дела в Российской Федерации» от 27.11.92. №4015-1, приказы и инструкции, издаваемые органами по надзору за страховой деятельностью.

Методологической основой работы послужили работы авторов Никулиной Н.Н., Грищенко Н.Б., Шахова В.Р., Орланюк-Малицкой Л.А.. и другие источники.

Статистическая база для написания работы опирается на формы бухгалтерской и финансовой отчетности страховых организаций, представляемых в установленном порядке в Федеральную службу страхового надзора.

Курсовая работа состоит из трёх глав. В первой главе рассмотрены теоретические основы финансовой деятельности страховых компаний. Во второй главе проведен анализ формирования и использования финансовых ресурсов ОАО «Страховой дом ВСК». Третья глава посвящена перспективам улучшения финансовой деятельности ОАО «ВСК» с учётом её существующих недостатков.

Глава 1. Теоретические основы финансово-экономической деятельности страховой организации

1.1 Общая характеристика финансов страховой организации

Экономическая сущность финансов страховой организации обусловлена прежде всего основными задачами данного вида организаций, среди которых выделяют:

Оказание страховых услуг предприятиям, учреждениям и населению в индивидуальном и групповом порядке;

Обеспечение своевременных гарантированных выплат страхового возмещения;

Осуществление страховой деятельности на принципах финансовой устойчивости и рентабельности страховых операций.

Все вышеназванные задачи подчиняются, в свою очередь, главной цели страхования как экономической категории, имеющей свои конечным назначением удовлетворение потребностей человека через систему страховой защиты от случайных опасностей.

Для реализации указанной цели страховщик формирует и использует средства страхового фонда, являющего собой материальное воплощение страховой защиты. Это необходимо для покрытия ущерба в результате наступления страхового случая, а также для финансирования собственных затрат, связанных с расходами на ведение дел и на предупредительные мероприятия.

Итак, финансы страховых организаций – это экономические, денежные отношения, регулируемые государством складывающиеся по поводу формирования, использования собственных, привлеченных и заемных ресурсов, с целью реализации миссии страховой организации и обеспечении увеличения её рыночной стоимости .

Внешними проявлениями сущности финансов страховых организаций являются следующие их функции :

Мобилизационная: находит своё выражение через аккумуляцию финансовых ресурсов за счет денежных взносов для возмещения возможного ущерба хозяйствующим субъектам или потерь физических лиц в связи с последствиями страховых случаев;

Распределительная: подразумевает наличие перераспределительных отношений, связанных, с одной стороны, с формированием страхового фонда с помощью заранее фиксированных страховых платежей, с другой – с возмещением ущерба из этого фонда участникам страхования;

Контрольная: предполагает обязательность контроля за образованием и использованием фондов денежных средств как со стороны внешних по отношению к страховой компании уполномоченных структур, так и со стороны самой организации через систему внутреннего контроллинга.

В процессе осуществления своей финансово-хозяйственной деятельности страховая организация вступает в различного рода финансовые отношения, среди которых можно выделить следующие группы:

1) внешние финансовые отношения, подразумевающие отношения с бюджетами всех уровней и внебюджетными фондами, с прямыми участниками инфраструктуры финансового рынка, с партнёрами по операционной деятельности и другими хозяйственными субъектами;

2) внутренние финансовые отношения, т.е. отношения между головными и дочерними страховыми организациями, между их различными структурными подразделениями («центрами ответственности»), отношения с собственниками страховой организации, с её учредителями и персоналом.

Важными аспектами страховой деятельности являются: 1) вероятностный характер наступления страхового случая и выплат по нему; 2) замкнутая солидарная раскладка ущерба среди страхователей; 3) коммерческий расчёт как основа организации финансов страховщика . Всё это напрямую сказывается на структуре тарифных ставок, отражающих цену страхового риска и иные расходы страховщика по заключенному договору страхования. Тарифная ставка, по которой заключается договор страхования, состоит из двух частей: нетто-ставки и нагрузки, включающей помимо расходов на организацию и проведение страхового дела, элементы прибыли страховщика.

Финансовые ресурсы, находящиеся в хозяйственном обороте и используемые для проведения страховых операций и осуществления инвестиционной деятельности называются финансовым потенциалом страховой организации. Финансовый потенциал состоит из собственного, привлечённого и заёмного капиталов, соотношение пропорций которых зависит от финансовых возможностей и потребностей конкретной организации.

Собственный капитал организации складывается, прежде всего, за счёт уставного капитала, формируемого из вкладов его участников-учредителей, добавочного капитала, резервного капитала, который образуется за счёт прибыли и возникновение которого не влечёт за собой никаких сопутствующих финансовых обязательств и имеет единственной целью дополнение уставного капитала на случай необходимости возмещения незапланированных потерь и убытков при отсутствии иных средств, а также нераспределенной прибыли организации. Согласно условиям обеспечения финансовой устойчивости, изложенным в статье 25 Федерального закона РФ «Об организации страхового дела в Российской Федерации» (далее Закон), страховщики должны обладать полностью оплаченным уставным капиталом, размер которого должен быть не ниже установленного Законом минимального размера уставного капитала.

Привлеченный капитал страховой организации представляют страховые резервы, источником которых служит совокупная нетто-ставка страховых премий (взносов), поступающих в страховую компанию и отражающих величину неисполненных на данный момент времени обязательств страховщика по заключённым со страхователем договорам. Важно отметить, что эти средства находятся в распоряжении страховой организации временно, на период действия договора страхования, после чего используются на выплату страховой суммы, либо преобразуются в доходную базу при безубыточном прохождении договора.

В состав заёмного капитала страховщика входят кредиторская задолженность, банковские кредиты и займы.

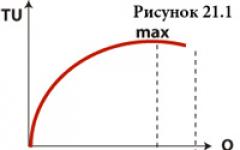

Первоначальным источником поступления денежных средств в страховую компанию является страховая премия (взнос) страхователя. По мере временного прохождения договора страхования и в отсутствии страховых выплат, одна часть страховых премий, которая называется заработанной, относится на доходы от страховой деятельности, другая – незаработанная – представляет собой расходы будущих периодов. Схематично временной процесс распределения страховых премий можно изобразить следующим образом :

Из данной схемы видно, что одна из особенностей организации финансов в страховании заключается в том, что страховые фонды и страховые резервы страховщика имеют различное экономическое содержание и в связи с этим находят своё отражение в разных разделах баланса страховой организации.

1.2 Страховые резервы: сущность, классификация, методы расчёта и правила размещения

«Для обеспечения исполнения обязательств по страхованию, перестрахованию страховщики в порядке, установленном нормативным правовым актом органа страхового надзора, формируют страховые резервы», которые используются исключительно для осуществления страховых выплат (из ст. 26 ФЗ РФ «Об организации страхового дела в Российской Федерации»).

Страховые резервы представляют собой совокупность имеющих целевой характер специальных фондов денежных средств, обеспечивающих солидарную раскладку ущерба среди участников страхования и предназначенных для осуществления страховых выплат, а также используемых как временно свободные средства в качестве источника инвестиционной деятельности.

Наличие страховых резервов составляет основу платёжеспособности страховой организации. Понятие «размер страховых резервов» является крайне условным, поскольку объём ответственности страховщика по договорам страхования ввиду непрерывности страховых операций и периодического изменения количества страхователей находится в постоянной динамике. Состав и объём страховых резервов зависят от степени влияния различных факторов, таких как :

· специфика страховой деятельности конкретной организации;

· структура страхового портфеля;

· развитие перестрахования;

· уровень и темпы инфляции, отражающие зависимость между снижением покупательной способности резервов и обесценением обязательств.

Передавая часть рисков в перестрахование, страховщик снимает с себя обязательства по формированию соответствующих специальных резервов.

В соответствии с требованиями страхового законодательства РФ, резервы страховых компаний подразделяются на резервы по страхованию жизни и резервы по видам страхования иным, чем страхование жизни (т.е. рисковым видам).

Подобное деление связано с различным содержанием страховой защиты, характером риска, функцией, задачами и, как результат, методологией расчёта тарифов. Существует также дальнейшая, более углубленная классификация страховых резервов по их видам. Чтобы наглядней представить её, обратимся к следующему рисунку :

· устанавливаемые по согласованию с Федеральной службой страхового надзора. (ФССН).

Резервы по страхованию жизни предназначены для проведения расчётов со страхователем после окончания срока действия договора.

В настоящее время в практике страхования жизни отсутствуют общие обязательные правила формирования страховых резервов, что позволяет страховым компаниям самостоятельно разрабатывать документы, определяющие порядок формирования соответствующих резервов, подлежащий дальнейшему согласованию с органами страхового надзора.

Базой для расчёта величины данного резерва служит поступившая в результате заключения в отчётном периоде договоров страхования жизни страховая нетто-премия.

В случае отсутствия у страховой организации собственного положения о формировании страхового резерва по страхованию жизни, одобренного соответствующим уполномоченным органом, величина резервов рассчитывается согласно рекомендациям Росстрахнадзора от 27 декабря 1997 г. №09/2-16р/02 .

Резерв незаработанной премии (РНП) представляет собой базовую страховую премию, поступившую по договорам страхования, действовавшим в отчётном периоде, и относящуюся к периоду действия договора страхования, выходящему за рамки отчётного периода .

Регулярная отчётность предполагает определение объёма ответственности страховщика на конкретную отчётную дату. Ответственность страховщика по договорам страхования, заключённым от отчётной даты и действующим после неё, в соответствующей части переносится на будущий период.

Премия, соответствующая объёму ответственности, переходящей на следующий период, обозначается как незаработанная премия. Часть ответственности, приходящаяся на отчётный период, признаётся условно исполненной, а соответствующая этой части доля премии считается заработанной. Незаработанная часть страховой премии подлежит резервированию.

Резерв незаработанной рисковой премии (нетто-премии) принято называть резервом по неоконченной ответственности, или, сокращённо, резервом премии.

Важное значение в практике страхования имеет порядок расчёта резерва убытков по страховым случаям. Практика страхования показывает, что по большинству видов страхования (особенно таких сложных как страхование судов, строительно-монтажных рисков, страхование ответственности и т.д.) для окончательного рассмотрения и оплаты убытка требуется длительное время. Рассмотренный, но ещё полностью не оплаченный убыток называют неоконченным убытком. На сумму рассмотренных, но не урегулированных убытков страховщик создаёт резерв заявленных, но не урегулированных убытков (РЗУ). Величина РЗУ определяется по каждой неурегулированной претензии. Если убыток заявлен, но размер ущерба не установлен, то для расчёта принимается максимально возможная величина убытка, не превышающая страховую сумму. РЗУ создаётся для обеспечения выполнения обязательств, включая расходы по урегулированию убытков по договорам страхования, не исполненным или исполненным неполностью на отчётную дату.

Резерв произошедших, но не заявленных убытков (РПЗ) предназначен для выполнения страховщиком своих обязательств, включая расходы по урегулированию убытков по договорам страхования, возникшим в связи с произошедшими страховыми случаями в течение отчётного периода, о факте наступления которых страховщику не было заявлено в установленном порядке на отчётную дату .

По общему правилу, величина резерва исчисляется в размере:

10% суммы базовой страховой премии, поступившей в отчётном периоде, если отчётным периодом считается год;

10% суммы базовой страховой премии, поступившей в отчётном периоде, и за три периода, предшествующие отчётному, если отчётным периодом считается квартал.

Согласно п.6 ст.26 Закона, «страховая организация вправе формировать фонд предупредительных мероприятий в целях финансирования мероприятий по предупреждению наступления страхового случая». Нормирование резерва предупредительных мероприятий (РПМ) осуществляется страховщиками самостоятельно. Резерв формируется путём отчислений от страховой брутто-премии, поступившей по договорам страхования в отчётном периоде. Величина РПМ соответствует сумме отчислений в данный резерв в отчётном периоде, увеличенной на суммы резерва на начало отчётного периода и уменьшенной на сумму израсходованных средств на предупредительные мероприятия в отчётном периоде.

За счёт этих средств могут финансироваться:

Строительство и реконструкция пожарных депо, испытательных лабораторий и полигонов, диагностических станций Госавтоинспекции по проверке технического состояния транспортных средств;

Закупка оборудования для предупреждения дорожно-транспортных происшествий;

Проведение профилактических и санитарно-гигиенических мер по охране здоровья населения и снижению травматизма (профосмотр, прививки, вакцинация) и многие другие виды превентивных мероприятий, имеющих целью снизить риск убытков и уменьшить их возможные масштабы.

Контроль за расходованием средств РПМ осуществляется органами надзора в порядке, установленном действующим законодательством.

Формирование группы дополнительных страховых резервов осуществляется по согласованию с Федеральной службой страхового надзора.

Стабилизационный резерв является оценкой обязательств страховщика, связанных с осуществлением будущих страховых выплат в случае образования отрицательного финансового результате от проведения страховых операций вследствие действия факторов, не подвластных воле страховщика, или в случае превышения коэффициента состоявшихся убытков над его средним расчётным значением .

В связи с тем, что страховые резервы относятся к категории привлечённых средств страховой компании, они должны быть использованы строго по своему целевому назначению в соответствии с законодательством РФ. Для этих целей федеральным органом исполнительной власти по надзору за страховой деятельностью был принят документ – Правила размещения страховщиками страховых резервов – определяющий требования к составу и структуре активов, принимаемых для покрытия (обеспечения) страховых резервов, контроль за соблюдением которых осуществляется Федеральной службой страхового надзора.

Активы, принимаемые в покрытие страховых резервов , должны удовлетворять условиям диверсификации, возвратности, прибыльности и ликвидности.

Соответствие деятельности страховщика по размещению средств страховых резервов принципам диверсификации, возвратности, прибыльности и ликвидности определяется выполнением структурных соотношений, указанных в Приложении к Правилам размещения страховщиками страховых резервов . При расчёте данных структурных соотношений применяется балансовая стоимость активов. Общая стоимость активов, принимаемых для покрытия страховых резервов, должна быть не менее суммарной величины страховых резервов.

1.3 Инвестиционная деятельность страховой компании: условия, регулирование, показатели оценки

Согласно страховому законодательству РФ «страховщики вправе инвестировать и иным образом размещать средства страховых резервов в порядке, установленном нормативно-правовым актов органа страхового надзора» ,

Страховой бизнес имеет ряд специфических особенностей, которые накладывают глубокий отпечаток на характер инвестиционной деятельности страховщиков. Прежде всего, федеральное законодательство о страховании предъявляет перечень обязательных для соблюдения условий осуществления инвестиционной деятельности, таких как:

Условие возвратности (надёжности), имеющее целью обеспечить максимальную безопасность вложений;

Условие прибыльности, свидетельствующее о возможности получения дохода от инвестиционной деятельности;

Условие ликвидности, предусматривающее быструю и безущербную конвертацию активов в наличные деньги.

В общем случае условия надёжности, прибыльности и ликвидности противоречат друг другу, поскольку надёжные вложения изначально являются менее прибыльными и ликвидными, и наоборот, Однако данное противоречие преодолевается при выполнении условия диверсификации.

Условие диверсификации - подразумевает распределение капиталов между различными объектами вложений с целью снижения риска возможных потерь самого капитала и доходов от него;

Инвестиционный портфель, отвечающий всем вышеперечисленным требованиям, называется сбалансированным инвестиционным портфелем.

В связи с обязанностью соблюдения указанных требований и постоянным воздействием различного рода инвестиционных рисков поведение страховщиков как инвесторов отличается консерватизмом и осторожностью. Инвестиционные риски вносят неопределенности в возможность получения дохода и обуславливают вероятность потери активов или недополучение доходов по ним, что может привести к нарушению финансовой устойчивости страховой организации и, как результат, к невыполнению страховщиком своих обязательств по страховым выплатам. Существует множество разных видов инвестиционных рисков, таких как, например: риск неадекватного оценивания активов, риск обесценения активов, риск несоответствия активов принятым обязательствам, риск неликвидности активов, риск нормы доходности, риск участия, риск законодательных изменений и т.д. – каждый из которых должен быть взят в расчёт при планировании и осуществлении инвестиционной деятельности.

Инвестиционная деятельность страховых организаций регулирует вложения как на макроуровне, так и на микроуровне. Целью макроэкономического регулирования инвестиционной деятельности является обеспечение выполнения требований, обусловленных ролью страхования как института финансовой защиты. Являясь надёжным генератором финансового капитала, страховые организации оказывают существенное влияние на рынок инвестиций. Объективной предпосылкой этому служит тот факт, что поступление страховых премий предшествует оказанию страховой услуги. Возникающий при этом временной лаг позволяет страховым организациям аккумулировать значительные объёмы денежных средств и размещать их в различные финансовые инструменты и нефинансовые инвестиционные активы на тот или иной период. Оказание страховых услуг, в ходе которых за счёт полученных от страхователей средств формируются значительные страховые фонды, стимулирует циркуляцию средств на рынке капитала и способствует превращению сбережений населения в инвестиционные ресурсы.

В качестве основополагающей цели микроэкономического регулирования выступает достижение такой ситуации, при которой размещение активов страховых организаций по объёмам инвестиций и полученным от них доходам, по месту и времени соответствовало объёму и качественным характеристикам принятых обязательств.

Учитывая, что большая часть договоров страхования иных, чем страхование жизни, заключается на срок, не превышающий одного года, при этом, некоторая, заранее не известная часть аккумулированных ресурсов может потребоваться в любой момент времени для выплаты страховых возмещений, средства, полученные страховщиками за счёт страховых премий, должны быть инвестированы преимущественно в высоколиквидные, средне- и краткосрочные активы. Это же касается и части резервов незаработанной премии.

По иному обстоят дела со страховыми взносами, поступающими по договорам страхования жизни . Во-первых, страховщики могут инвестировать значительную часть резервов по страхованию жизни в относительно долгосрочные инвестиционные проекты, и, во-вторых, в данном случае представляется возможным снижение требований к ликвидности таких инвестиционных вложений. Однако на данном этапе развития российского страхового рынка долгосрочное инвестиционное (накопительное) страхование жизни находится ещё в зачаточном состоянии, в то время как в других странах именно этот сектор обеспечивает подавляющую часть инвестиций страховщиков .

Помимо привлечённых средств, за счёт которых формируются страховые резервы, страховщики имеют собственные средства, в виде уставного, резервного, добавочного капиталов, а также нераспределённой прибыли, которые также могут быть использованы в инвестиционной деятельности. Будучи гарантией устойчивости страховой организации и её способности выполнять свои обязательства и развиваться, данные ресурсы, как правило, свободны от конкретных обязательств, что позволяет страховщику вкладывать их часть в долгосрочные низколиквидные виды инвестиций,

Среди прочих источников средств страховщика, служащих объектом инвестиций, можно выделить резервы предупредительных мероприятий. Несмотря на то, что формирование данного вида резервов является добровольным, реализуемые за их счёт «инвестиции в безопасность» также должны отвечать принципам возвратности и окупаемости .

Выделяют следующую последовательность этапов построения инвестиционного портфеля :

1) постановка цели и выбор стратегии инвестирования, что предполагает, прежде всего, выявление инвестиционного потенциала в соответствии с возможностями временно свободных финансовых ресурсов, а также нахождение оптимального временного интервала с учётом структуры страхового портфеля;

2) сбор информации по финансовым инструментам, использование которых удовлетворяет задаваемым нормативной базой параметрам и пропорциям;

3) выявление основных и второстепенных факторов, влияющих на изменение структуры инвестиционного портфеля; создание базы данных для мониторинга оценки качества инвестиций;

4) определение эффективности различных вариантов формирования инвестиционного портфеля; обоснование оптимального варианта портфеля в соответствии с выбранной стратегией при оптимальном соотношении степени риска и уровня доходности

5) составление на основе анализа полученных сведений оптимального инвестиционного портфеля, способного обеспечить надёжное и выгодное размещение временно свободных средств.

По прогнозам аналитиков, в связи с уверенным ростом масштабов отечественного рынка страхования как отрасли, крайне важной для экономического и социального процветания страны, тенденция к наращиванию инвестиционных возможностей страховщиков с учётом баланса интересов всех участников страховой деятельности в ближайшие годы станет неизбежной.

1.4 Анализ деятельности страховой организации. Финансовая устойчивость: понятие, факторы, правовое регулирование

В связи с увеличением оборота средств, циркулирующих в сегменте страхового бизнеса, и расширением спектра страховых услуг существует объективная необходимость в методике эффективного контроля за результатами деятельности страховых организаций как со стороны государства, так и со стороны иных заинтересованных лиц.

Решающую роль в информационном обеспечении страховой деятельности играет бухгалтерская отчётность, которая, независимо от организационно-правовой формы страховой организации, подлежит публикации в средствах массовой информации.

Необходимыми условиями для публикации бухгалтерской отчётности страховой организации являются, во-первых, проверка и подтверждение её независимой аудиторской фирмой и, во-вторых, утверждение её общим собранием акционеров.

Публикации в обязательном порядке подлежат Бухгалтерский баланс (форма №1 – страховщик) и Отчёт о финансовых результатах (форма №2 – страховщик).

Более того, законодательно определён перечень форм бухгалтерской отчётности, направляемых в ФССН и ее территориальные органы в порядке надзора ¨ .

Повышение качества информации, формируемой в бухгалтерском учёте с целью адекватного раскрытия финансового положения и финансовых результатов страховщика, является одной из важнейших задач финансовых служб страховых организаций. Особую роль в этом последние годы играет реформирование системы российского бухгалтерского учёта в соответствии с Международными стандартами финансовой отчетности (МСФО) , позволяющими обеспечить сопоставимость финансовых показателей компаний в общемировом масштабе и повысить доступность отчётной информации для внешних пользователей.

Финансовая отчётность, составленная в соответствии с МСФО, в значительной степени отличается от отчётности, сформированной по российским бухгалтерским стандартам . Однако, в каком бы формате ни была представлена финансовая отчётность страховой организации, её задачей является оценка финансового положения и финансовых результатов деятельности страховой организации.

Финансовое положение страховщика раскрывается посредством интерпретации показателей активов, обязательств и капитала (в первую очередь, на основании данных бухгалтерского баланса), а финансовые результаты – посредством интерпретации показателей доходов, расходов и прибыли, отражаемых в отчёте о прибылях и убытках.

Для анализа различных сторон деятельности страховой организации используются абсолютные стоимостные оценки, характеризующие объёмы деятельности, а также относительные показатели (коэффициенты), отражающие качество страхового бизнеса.

При проведении оценки финансового состояния страховщика используют примерно следующий набор показателей:

Динамика и структура активов и пассивов бухгалтерского баланса;

Деловая активность и рентабельность;

Оценка страховых обязательств;

Ликвидность и платёжеспособность;

Обепеченность собственными оборотными средствами и др.

Понятие финансовой устойчивости страховых организаций предполагает их способность выполнять свои обязательства при имеющихся условиях, а также в случае вероятностных неблагоприятных изменений внешней и внутренней среды.

Учитывая, что финансы как экономическая категория обладают свойством количественного отображения производственного процесса через финансовые ресурсы, финансовая устойчивость имеет объективную основу для количественного выражения, на основании чего финансовую устойчивость можно также рассматривать как способность субъекта рынка сохранить количество и качество своих финансовых ресурсов при изменении среды. Под качеством финансовых ресурсов в данном случае понимают степень их соответствия основной цели субъекта - выживанию и развитию в условиях рыночной среды .

Состояние устойчивости (неустойчивости) страховой компании формируется под воздействием факторов, различных по характеру. Часть этих факторов поддаётся в той или иной степени управлению, а часть – нет. По этому признаку они могут быть сгруппированы следующим образом:

Страховая компания, по сравнению со многими другими хозяйствующими субъектами, имеет значительные особенности в источниках формирования финансовых ресурсов, их структуре и движении, что обусловлено местом страховой отрасли в экономике.

Лежащий в основе страховых операций страховой риск объективно обусловливает повышение требований к качеству финансовых ресурсов страховой компании. Эти требования позволяют выделить специфический признак финансовой устойчивости, присущий только страховой компании: соответствие количества и качества ресурсов величине и структуре принятого страхового риска, что в первую очередь означает возможность выполнения обязательств страховщика перед страхователями.

Для укрепления позиций страховщиков как рыночных субъектов и для оценки их финансовой устойчивости в порядке надзора за страховой деятельностью со стороны государства существуют определённые нормативы, соблюдение которых является обязательным. Порядок расчёта и оценки таких нормативов регулируется рядом документов, прежде всего Законом «Об организации страхового дела в Российской Федерации». В частности, в нём говорится, что гарантиями обеспечения финансовой устойчивости страховщика являются экономически обоснованные страховые тарифы; перестрахование; собственные средства; страховые резервы, достаточные для исполнения обязательств по договорам страхования, сострахования, перестрахования, взаимного страхования. Страховщики обязаны соблюдать установленные требования финансовой устойчивости в части формирования страховых резервов, состава и структуры активов, принимаемых для покрытия страховых резервов, квот на перестрахование, нормативного соотношения собственных средств страховщика и принятых обязательств, состава и структуры активов, принимаемых для покрытия собственных средств страховщика, а также выдачи банковских гарантий» .

Другим документом, определяющим финансовые нормативы для страховых организаций, является «Положение о порядке расчёта страховщиками нормативного соотношения активов и принятых ими страховых обязательств», утверждённое приказом Минфина от 02.11.2001 г. №90-н . Данное Положение устанавливает методику ежеквартального расчета маржи платежеспособности, под которой понимается величина, в пределах которой страховщик, исходя из специфики заключенных договоров и объема принятых страховых обязательств, должен обладать или обладает собственным капиталом, свободным от любых будущих обязательств, за исключением прав требования учредителей, уменьшенным на величину нематериальных активов и просроченной дебиторской задолженности. При этом фактический размер маржи платежеспособности страховщика не должен быть меньше нормативного размера маржи платежеспособности страховщика.

В случае если на конец отчетного года фактический размер маржи платежеспособности страховщика превышает нормативный размер маржи платежеспособности менее чем на 30%, страховщик представляет для согласования в Минфин РФ в составе годовой бухгалтерской отчетности план оздоровления финансового положения.

В плане указываются конкретные мероприятия, способствующие стабилизации финансового положения, с указанием срока проведения мероприятия и суммы дохода (экономии), планируемого к получению от данного мероприятия.

При составлении плана приоритет должен отдаваться мероприятиям, приводящим к оздоровлению финансового положения страховщика в максимально сжатые сроки.

В качестве мер финансового оздоровления могут предусматриваться: изменение размера уставного капитала, расширение перестраховочных операций, изменение тарифной политики, сокращение дебиторской и кредиторской задолженности, изменение структуры активов, а также применение других способов поддержания платежеспособности, не противоречащих законодательству Российской Федерации.

Ещё одним важным документом, направленным на стабилизацию финансового положения страховых организаций и страхового рынка в целом является приказ Минфина от 16.12.2005 г. №149-н, содержащий «Требования, предъявляемые к составу и структуре активов, принимаемых для покрытия собственных средств страховщиков» .

В значительной степени финансовая устойчивость страховой организации обеспечивается за счёт поддержания на должном уровне уставного капитала и обеспеченности его чистыми активами, т.е. собственными высоколиквидными средствами. В соответствии с п.3 ст.25 Закона минимальный размер уставного капитала определяется на основе базового размера, равного 30 млн. рублей, и соответствующих коэффициентов (от 1 до 4), установленных в зависимости от характера осуществляемой деятельности.

Величина чистых активов и её положительная динамика являются одним из индикаторов финансового благополучия любой компании, поэтому страховые организации должны регулярно контролировать величину чистых активов. С 2007 г. она определяется в соответствии с совместным приказом от 01.02.2007 г. Минфина РФ №7-н и Федеральной службы по финансовым рынкам от №03-158/пз «Об утверждении порядка оценки стоимости чистых активов страховых организаций, созданных в форме акционерных обществ». Согласно этому документу стоимость чистых активов определяется по данным бухгалтерского баланса страховой организации путём уменьшения суммы активов на сумму пассивов (т.е. на объём обязательств), принимаемых к расчёту. Оценка стоимости чистых активов должна производиться обществом ежеквартально и в конце года на соответствующие отчётные даты и раскрываться в промежуточной и годовой бухгалтерской отчётности.

Развёрнутая оценка деятельности страховщика с использованием различных финансовых показателей позволяет заинтересованным лицам получить исчерпывающую информацию о его финансовом положении и финансовых результатах его деятельности.

Глава 2. Анализ финансовой деятельности страховой организации (на примере ОАО «Страховой дом ВСК»)

2.1 Экономическая характеристика ОАО «Страховой дом ВСК»

Анализ динамики финансовых показателей деятельности ВСК отражает качественое поступательное движение в сторону повышения доходности её страховых операций, о чём свидетельствует величина чистой прибыли Компании, стабильно демонстрирующая уверенную тенденцию к росту (см. табл. №5).

Таблица №5. Основные финансовые показатели Страхового дома ВСК

К сожалению, на момент написания данной курсовой работы ВСК не опубликовала ещё официальную бухгалтерскую отчётность за 2007 год, поэтому достоверные данные о размере прибыли, полученной за предыдущий отчётный период, равно как и информация об иных финансовых показателях Компании за 2007 год отсутствуют. Естественно, это не позволяет в полной мере сопоставить нынешнее финансовое положение ВСК с ранее достигнутыми результатами, однако, исходя из позитивной динамики прошлых лет, можно с высокой степенью уверенности прогнозировать сохранение наметившейся благоприятной тенденции к повышению финансовой устойчивости и платёжеспособности Компании. Это способствует, прежде всего, эффективному и рациональному использованию финансовых ресурсов общества в целях наиболее полной реализации интересов страхователей.

2.2 Динамика показателей финансовой деятельности «СД ВСК»

В 2007 году продолжился рост основных финансовых показателей «Страхового дома ВСК», а также укрепление его финансового положения. Чистая прибыль увеличилась на 250%, с 493 млн. рублей до 1234,8 млн. рублей. Рентабельность (отношение годовой прибыли к премии Компании) увеличилась с 5,35% в 2006 году до 9,85% в 2007 году.

Основными факторами такого роста стали: динамичное развитие добровольных видов страхования, адекватная конъюнктуре рынка тарифная политика Компании, жесткий контроль Правления ВСК за структурой страхового портфеля и за тратами на ведение дел.

Как мы видим из указанной диаграммы, уровень выплат страхового возмещения показывающий, какую часть в процентном отношении занимают выплаты в общей сумме собранных страховых премий, значительно ниже уровня премий (совокупных взносов страхователей).

За отчетный период активы Компании увеличились на 138 % и превысили 13509 млн. рублей. Возрос также объем дебиторской задолженности по страховым операциям. Это обстоятельство повлияло на показатели, представленные в балансе ВСК. Тем не менее, сопоставление размерных показателей, уменьшенных на величину дебиторской задолженности по страховым операциям, позволяет проследить сохранение тенденции равномерного развития Компании.

Уверенный рост величины активов позволяет сделать вполне обоснованный вывод о стабильно возрастающем объеме работы и грамотности проводимой компанией страховой деятельности.

Основные средства Компании на 1.01.2007 года составили 935,7 млн. рублей, что почти на 41 млн. рублей превышает аналогичный показатель 2006 года. Эта устойчивая восходящая тенденция полностью соответствует темпам роста предыдущих лет. Структура основных средств в динамике последних двух лет выглядит следующим образом:

Динамика структуры основных средств ОАО «ВСК» (тыс. рублей)

| Наименование показателя | Наличие на 1/01/2006 года | Поступило | Выбыло | Наличие на 1/01/2007 года | |

| 1. | Здания | 608 654 | 58 329 | (79 406) | 587 377 |

| 2. | Сооружения и передаточные устройства | 3 090 | 75 | - | 3 615 |

| 3. | Машины и оборудование | 167 306 | 34 489 | (3 325) | 198 470 |

| 4. | Транспортные средства | 77 188 | 31 522 | (7 379) | 101 331 |

| 5. | Хозяйственный инвентарь | 36 391 | 7 032 | (1 146) | 42 277 |

| 6. | Другие виды основных средств | 1 302 | 636 | (24) | 1 914 |

| 7. | Земельные участки и объекты природопользования | - | 930 | - | 930 |

| Итого: | 893 931 | 133 013 | (91280) | 935 664 | |

Поддержание высокой платежеспособности и готовности Компании оперативно выполнять обязательства, возникающие в процессе страховой деятельности, является одним из важнейших направлений работы Правления ВСК. С этой целью был обеспечен высокий уровень текущей ликвидности активов.

Доля абсолютно ликвидных активов – денежных средств по итогам 2007 года превысила среднерыночный уровень и составила 22,4% от валюты баланса. Несмотря на то, что в течение года этот показатель колебался, необходимо отметить, что Компания поддерживает мгновенную ликвидность на достаточном уровне. Так, в течение последних двух лет объем средств на расчетных и валютных счетах Компании постоянно превышал 370 млн. рублей. К тому же ликвидность поддерживается за счет других банковских инструментов – депозитов и векселей. В итоге, реальные работающие активы Компании, относящиеся к первой группе ликвидности, значительно превышают ее обязательства.

Следует отметить положительное влияние на уровень платежеспособности Компании сбалансированного размещения активов, принимаемых в покрытие страховых резервов.

Независимые эксперты рейтингового агентства «Эксперт РА» оценивают показатель достаточности собственных средств ВСК (отношение собственных средств к взносам нетто по добровольным видам страхования) как превосходящий среднерыночный уровень.

Основным финансовым ресурсом для расширения деятельности ВСК служат её собственные средства, достаточное количество которых делает возможным появление новых страховых услуг, улучшение сервиса, развитие филиальной и агентской сети.

За 2006 год собственные средства Компании увеличились в 1,4 раза и составили 3 483 632 000 рублей. Стабильный рост собственных средств является прямым свидетельством того, что компания развивается, что она способна брать на себя больше обязательств, т.к. располагает достаточными для обслуживания большего количества договоров страхования финансовыми возможностями.

В конце отчетного периода собственные средства ОАО «Страховой Дом ВСК» состояли на 49% из уставного капитала, на 47% – из нераспределенной прибыли отчетного года и прошлых лет, на 0,36% – из добавочного капитала и на 2,95% – из резервных фондов, образованных в соответствии с законодательством.

В качестве положительного факта по итогам 2007 года необходимо отметить возросшую эффективность использования собственного капитала (отношение прибыли Компании к собственным средствам). За год этот показатель возрос с 19% до 35%.

Величина оплаченного уставного капитала Компании на начало 2007 года составила 1700 млн. рублей, что превышает размер Уставного капитала 2004 года на 1 млрд. рублей. Регулярное увеличение Уставного капитала свидетельствует о повышении стабильности и ответственности страховщика, его готовности брать на себя обязательства перед растущим количеством клиентов.

Данный показатель соответствует объемам и характеру деятельности ВСК, статусу федеральной компании и существенно превышает требования органов страхового надзора. По величине Уставного капитала ВСК входит в число десяти крупнейших страховых компаний России.

В ближайшей перспективе ВСК планирует значительно увеличить объемы страховых операций, прежде всего на рынке страхования физических лиц. В этой связи увеличение уставного капитала - залог успешного осуществления планов компании и гарантия ответственности ВСК перед каждым клиентом.

Страховые резервы по сравнению с 2006 годом возросли в 1,37 раза и на 1.01.2007 года составили 8 854 млн. рублей. В силу специфики страхового бизнеса как такового, для клиентов страховых компаний этот показатель имеет особое значение. Величина страховых резервов показывает, сможет ли страховая компания выполнить свои обязательства перед клиентами при любых условиях и в любой ситуации.

Проведём анализ финансового состояния ОАО «Страховой дом ВСК» на 01/01/2007 года на основе данных бухгалтерского баланса :

1. Коэффициент текущей ликвидности (даёт общую оценку ликвидности активов):

Величина текущих оборотных активов / величина краткосрочных пассивов = ((220) + (250) + (270)) / (690) = (799 071 + 60 735 + 3 027 111) / 1 171 696 = 3,317.

Данный результат свидетельствует о том, что на 1 рубль текущих обязательств у ОАО «ВСК» приходится 3,317 рубля ликвидных активов, что вполне соответствует норме, т.к. основанием для признания структуры баланса неудовлетворительной, а предприятия неплатёжеспособным является значение < 2.

2. Коэффициент обеспеченности собственными оборотными средствами:

Источники собственных средств / величина внеоборотных активов = (итог раздела II баланса, (490)) / ((110) + (122) + (230) + (240)) = 3 483 632 / (24 + 12 535 + 935 664 + 162 240) = 3,137

Фактический показатель обеспеченности собственными оборотными ресурсами многократно превышает минимальный нормативный показатель (0,1), что опять же позволяет сделать вывод об удовлетворительной структуре баланса.

3. Коэффициент абсолютной ликвидности (платёжеспособности) – наиболее жёсткий показатель определения ликвидности предприятия (показывает, какая часть краткосрочных заёмных средств может при необходимости быть погашена немедленно):

Денежные средства / величина краткосрочных пассивов = (270) / (690) = 3 027 111 / 11 171 696 = 2,58

Учитывая, что нижняя граница этого показателя установлена на уровне 0,2, т.е. платёжеспособная организация должна быть в состоянии немедленно погасить как минимум 20% своих краткосрочных обязательств, ВСК в этом смысле является абсолютно ликвидной страховой компанией.

4. Коэффициент финансового риска – отношение собственных средств к заёмным средствам, показывающее, сколько заёмных средств предприятие привлекло на 1 рубль собственных средств:

Заёмные средства / собственные средства = (690) / (490) = 1 171 696 / 3 483 632 = 0,33.

Считается, что если значение данного показателя превышает единицу, то финансовая автономность и устойчивость оцениваемой организации достигают критической точки. Рекомендуемое значение - не более 0,7. Показатель ОАО «ВСК» удовлетворяет рекомендуемому значению, что положительно характеризует финансовую устойчивость компании.

5. Коэффициент долга, рассчитываемый как отношение заёмных средств к валюте баланса:

= (690) / (300) = 1 171 696 / 13 509 646 = 0, 0867

Нормативное значение коэффициента привлеченного капитала должно быть меньше или равно 0,4, чему вполне соответствует результат ОАО «ВСК». Учитывая, что доля заёмных средств в валюте баланса ВСК на протяжении последних лет оставалась на стабильно невысоком уровне, можно сделать вывод о тенденции укрепления финансовой устойчивости компании, что делает её более привлекательной для деловых партнёров.

6. Коэффициент манёвренности собственных источников:

Собственные оборотные средства / сумма источников собственных средств = ((250) + (270)) / (490) = 3 087 846 / 3 483 632 = 0,88

Данный показатель отражает степень мобильность (гибкости) использования собственных средств, т.е. показывает, какая часть собственного капитала ВСК не закреплена в ценностях внеоборотного характера и даёт руководству Компании возможность маневрировать этими средствами. Расчётный показатель ВСК несколько превышает нормативный, установленный на уровне 0,2-0,5. Это связано с высокой долей денежных средств в совокупных активах ВСК. Полученное значение говорит о наличии у страховщика крайне широких возможностей для финансовых манёвров.

7. Коэффициент рентабельности собственных средств:

Прибыль отчётного года / собственные средства = 1 234 318 / 3 483 632 = 0,35

Высокий коэффициент рентабельности (35 копеек прибыли на 1 рубль собственных средств) является неоспоримым доказательством финансовой устойчивости и доходности деятельности страховщика.

8. Рентабельность отдельных видов страхования :

Рентабельность страхования жизни = прибыль от операций по страхованию жизни / сумма страховых взносов * 100% = 24 488 /102 370 * 100% = 23,9% (в 2006 году аналогичный показатель составил 4,6%)

Рентабельность страхования иного, чем страхование жизни = 2 388 501 / 12 013 555 * 100% = 19,88 % (2006 год: 16,88%)

Итак, подведём итог анализа финансового состояния ОАО «Страховой дом ВСК»: данная организация использует все источники финансовых ресурсов, полностью покрывает запасы и затраты, имеет отличные показатели финансовой устойчивости и платёжеспособности. Её деятельность в целом успешна и соответствует требованиям действующего законодательства, что свидетельствует о её конкурентоспособности и привлекательности для потенциальных страхователей. Столь высокая оценка не раз подтвержадалась ежегодно присваиваемым Компании высшим рейтингом надёжности - «Класс А++»

Основное условие достижения такого уровня успешности и эффективности страхового бизнеса, который мы наблюдали на примере ОАО «Страховой Дом ВСК» – это полная прозрачность финансовых и страховых операций, устойчивые взаимовыгодные партнерские отношения с клиентами, высокий профессионализм сотрудников.

2.3 Структура и эффективность инвестиционной деятельности ОАО «ВСК»

При анализе инвестиционной деятельности ОАО «Военно-страховая компания» была использована сводная бухгалтерская отчетность данной страховой организации на 1 января 2007 года, а также часть годового отчёта, посвящённая финансовым показателям деятельности ВСК за 2005 год.

Инвестиционная деятельность имеет важное значение для функционирования страховых организаций в целом, поэтому используемые для этих целей ресурсы составляют довольно значительную часть их финансового потока. В частности, Военно-страховая компания в 2005 и 2006 годах инвестировала в различные финансовые инструменты почти половину своих совокупных активов: 49 и 43,8 процентов соответственно.

Однако, несмотря на то, что достигнутый показатель в целом соответствует среднерыночному, нужно признать, что он всё-таки существенно ниже, чем аналогичный усреднённый показатель, зафиксированный крупнейшими страховыми компании г. Москвы на уровне 75-80%. Главной причиной этого выступает стабильно большая доля денежных средств в активах ВСК: по данным финансовой отчётности на 01/01/2007 г. - 22,4%.

Как уже упоминалось в предыдущей главе, наиболее крупным источником ресурсов, формирующих инвестиционный потенциал, помимо собственных средств страховщика, являются средства страховых резервов. В рассматриваемой страховой компании они представлены:

Резервами по страхованию жизни

Резервами убытков

Резервом незаработанной премии

Резервами предстоящих расходов

Резервами по сомнительным долгам

Резервом под обесценение ценных бумаг

А также резервами предупредительных мероприятий.

Удельный вес собственного капитала в структуре инвестиционных источников ВСК, согласно данным, опубликованным на официальном сайте ВСК в Интернете (www.vsk.ru), равен примерно 30% от средств, аккумулируемых Компанией для целей инвестирования.

На 1 января 2007 года страховые резервы ОАО «Военно-страховая компания» составляли 8 854 318 тыс. рублей. Таким образом, на страховые резервы у ВСК приходилось более половины источников средств организации, если говорить точнее: более 65% её совокупных активов (13 509 646 тысяч рублей). Однако страховые резервы по страхованию жизни, представляющие собой наиболее надёжный источник «долгих» денег для инвестиционных целей, составляли в общей массе крайне незначительную долю: лишь 2,5%.

В связи с тем, что основная часть страховых резервов приходится на виды страхования иные, чем страхование жизни (договоры по которым, как правило, заключаются на срок не более одного года), средства, полученные Компанией по данным договорам, инвестируются, главным образом, в высоколиквидные, средне- и краткосрочные активы на случай срочной и внезапной потребности Компании в денежных средствах для осуществления страховых выплат.

Структура инвестиций анализируемой страховой организации представлена в нижеследующей таблице.

Структура инвестиций ОАО «Военно-страховая компания»

| Инвестиции | Краткосрочные | Долгосрочные | ||

| 2006 | 2007 | 2006 | 2007 | |

| Земельные участки | - | - | - | - |

| Здания | - | - | - | - |

| Финансовые вложения в дочерние, зависимые общества и другие организации | 35 210 | 15 000 | 60 566 | 25 795 |

в том числе: Акции дочерних и зависимых обществ |

- | - | 64 | 851 |

| - долговые ценные бумаги (облигации) ~ | - | -- | - | - |

| - векселя ~ | 35 210 | 15 000 | - | - |

| - предоставленные займы | - | - | - | - |

| - вклады в уставные (складочные) капиталы ~ | - | - | 60 502 | 24 944 |

| Финансовые вложения в другие организации | 2 652 481 | 3 073 781 | 76 100 | 76 920 |

в том числе: Акции других организаций |

472 192 | 956 281 | 20 | 840 |

| - облигации | 241 816 | 276 228 | - | - |

| - векселя | 1 938 471 | 1 838 272 | - | - |

| - вклады в уставные (складочные) капиталы | - | - | 76 080 | 76 080 |

| Государственные и муниципальные ценные бумаги | 95 714 | 58 753 | - | - |

| Депозитные вклады | 1 524 612 | 2 016 595 | - | - |

| Инвестиционные паи | 308 562 | 649 273 | - | - |

| Прочие инвестиции | - | - | - | - |

| ИТОГО: | 4 616 579 | 5 813 402 | 136 666 | 102 715 |

*данные из Приложения к бухгалтерскому баланса (форма №5)

Как мы видим, краткосрочные вложения с колоссальным перевесом преобладают над долгосрочными, доля которых в общем объёме инвестиций в 2005 году едва достигала 2,9%, а к началу следующего отчётного периода ещё сократилась до 1,7%.

Согласно данным, приведённым в таблице, наибольший удельный вес имеют векселя сторонних организаций, а также депозитные вклады, на которые приходится больше трети инвестиций по обоим отчётным периодам.

С гораздо меньшим размахом Компания направляет средства в активы, связанные с получением долей собственности в других организациях, предпочитая таким вложениям варианты размещения временно свободных средств: на вклады в уставные (складочные) капиталы других организаций приходится более 55% от величины долгосрочных инвестиций, однако в общем объёме финансовых вложений вклады в уставные капиталы других организаций составляют стабильно лишь 1,6%.

Для углубления анализа проводимой ВСК инвестиционной политики рассмотрим структуру вложений средств страховых резервов. Она по некоторым параметрам существенно отличается от инвестирования всех активов, включающих собственные средства ВСК. Это связано, прежде всего, с тем, что требования к структуре мобилизуемых страховых резервов, представляющих собой объекты инвестирования, с недавнего времени довольно жёстко регламентированы Министерством финансов РФ,

Наибольший удельный вес имеют средства, размещенные на текущих счетах банков. На такой вид размещения приходится у ВСК более 43% совокупных финансовых вложений.

Как видим, ВСК размещает в банках более одной трети своих страховых резервов. Поскольку большая часть депозитов открыта в таких крупных коммерческих банках, как Сбербанк России, ВТБ, Банк «Зенит», АльфаБанк и ряде других финансовых институтах, имеющих рейтинг надёжности международных рейтинговых агентств ВВ- и Ва3 и выше, требование надзорного органа о непревышении стоимости банковских вкладов 40%-ного уровня суммарной величины страховых резервов, строго соблюдается.

Что касается вложений в долговые ценные бумаги, в соответствии с новыми Правилами, согласно которым вложения в векселя любых организаций не должны превышать 10% средств страховых резервов. Исходя из данного требования, вложения средств ВСК в банковские векселя по показателям на начало 2006 и 2007 годов превышают законодательно допустимую норму на 32% и 21,6% соответственно.

На этом основании в ближайшей перспективе ВСК будет вынуждена сокращать такие вложения, приводя их в соответствие с федеральными Правилами.

Вложения средств страховых резервов в акции значительно уступают вложениям в различные банковские активы. В целом удельный вес вложений резервов ВСК в акции на срок не более 1 года по показателям на 01/01/2006 года составлял менее 11%. Однако необходимо отметить, что годом позже данный вид вложений достиг уровня 16,45% при одновременном увеличении общего объёма краткосрочных инвестиций на 26%.

На вложения в облигации в 2006 г. приходилось чуть более 5% (5,2%) средств страховых резервов ВСК и чуть менее 5% (4,75%) - в 2007 г..

Нельзя не обратить внимания на то, что ВСК размещает в облигациях намного меньшую долю страховых резервов, чем это разрешено ей соответствующими федеральными Правилами, устанавливающими в качестве верхней границы уровень 20% от суммарной величины страховых резервов.

Согласно информации, опубликованной в годовых отчётах ВСК, после 2002 года из структуры её инвестиционного портфеля были исключены вклады в уставные капиталы обществ с ограниченной ответственностью и в складочные капиталы товариществ на вере, поскольку новые Правила размещения средств страховых резервов не предусматривают такого вида вложений за счет страховых резервов.

Вложения в паи ПИФов представляют собой относительно новый объект инвестирования, но, несмотря на это, данный источник получения инвестиционного дохода уже характеризуется устойчивой тенденцией к наращиванию своей доли в совокупных финансовых вложениях страховщика. Если на начало 2006 года, удельный вес инвестиционных паев в структуре краткосрочных вложений ВСК составлял 6,7%, то на аналогичную дату 2007 г. в абсолютном выражении он вырос более чем в 2 раза (с 308 562 тыс. рублей до 649 273 тысяч рублей), а в относительном в 1,6 раза и составил 11,2%.

Вложения в общие фонды банковского управления, в жилищные сертификаты, а также в слитки золота и серебра не популярны среди российских страховщиков в целом. По данным на начало 2006 и 2007 годов в инвестиционном портфеле ВСК они полностью отсутствовали.

Инвестиции ВСК в государственные и муниципальные ценные бумаги в 2005 г. составляли 2%, а в 2006 году их объём довольно резко сократился и едва достиг 1% от суммарного размера финансовых вложений ВСК.

Как показывает расчет доходности инвестиционной деятельности в 2006 г., прибыль ВСК от инвестиционных вложений достигла 735 053 тыс. рублей, или 12,3% годового размера её инвестиций, что в абсолютном выражении в 2,6 раза превосходит аналогичный показатель 2005 года.

Глава 3. Основные направления повышения эффективности финансовой деятельности страховой организации

3.1 Необходимость укрепления финансовых основ страховой деятельности

В силу высокой социальной значимости страхования как института страховой защиты, а также очевидной тенденции к повышению стандартов страховой деятельности, крайне важными со стороны страховщиков становятся меры по укреплению финансовых основ их деятельности, росту гарантий, приводящие в результате к росту доверия со стороны потенциальных клиентов и активному привлечению партнёров по бизнесу.

Государство со своей стороны обязано обеспечить участников рынка адекватной, реально функционирующей законодательно-нормативной базой, отвечающей всем объективным требованиям и ни в коем случае не тормозящей развитие страхования как отрасли и отдельных его элементов.

Объективная необходимость укрепления финансовых основ деятельности существует у всех страховых организаций вне зависимости от размера их уставного капитала, величины страховых резервов, объёма страхового портфеля и набора профильных видов страхования. В частности, необходимость укрепления финансовых основ и повышения качества активов ОАО «Страховой дом ВСК» выявляется при детальном изучении финансовых результатов и относительных показателей её текущей, финансовой и инвестиционной деятельности. Как показал проведённый нами анализ, несмотря на то, что финансовое положение ВСК в целом весьма благополучно и оснований для подозрений в несостоятельности страховщика не выявлено, всё-таки наблюдаются некоторые незначительные отклонения фактических показателей от рекомендуемых нормативов, некоторые из которых свидетельствуют о чрезмерной консервативности финансовой политики страховщика. В связи с этим, как бы ни были хороши и оптимистичны финансовые результаты деятельности той или иной страховой организации, всегда существует возможность (а вместе с ней и необходимость) их дальнейшего совершенствования.

Все аспекты деятельности, касающиеся управления финансами страховых компаний, в т.ч. анализ и мониторинг финансового состояния, прогнозирование финансовой деятельности, исследование факторов внешней и внутренней финансовой среды и конъюнктуры финансового рынка, формирование целевых показателей, разработка финансовой политики и т.д., являются объектом финансового планирования.

Для достижения максимально положительных результатов основной деятельности, необходимо, чтобы составление финансовых планов велось на 3 временных уровнях: разработка финансовых стратегий, текущих планов и оперативных финансовых планов. Важно, чтобы индивидуальная финансовая стратегия каждой страховой организации, основанная на увеличении их рыночной стоимости и повышении конкурентоспособности, позволила выработать и обосновать генеральную стратегию создания эффективной национальной системы страхования .

В рамках стратегического финансового планирования в организации могут составляться следующие типы планов :

План поступлений страховых премий (взносов);

План по перестрахованию;

План размещения страховых резервов;

Сводный баланс доходов и расходов, включающий:

План движения денежных средств;

План прибыли;

Прогноз состояния активов и пассивов;

Прогноз платёжеспособности.

Согласно действующему законодательству, обязательной официальной публикации подлежат лишь бухгалтерский баланс (форма №1) и отчёт о прибылях и убытках (форма №2), соответственно страховые компании не обязаны публиковать иную финансовую отчётность. Более того, данная информация применительно к каждой конкретной организации составляет коммерческую тайну. Поэтому, говоря о рекомендациях по укреплению устойчивости и повышению качества финансовой и инвестиционной деятельности, можно основываться лишь на обобщённых данных и предлагать не конкретные, реально планируемые той или иной компанией практические мероприятия, а опять же обобщённые меры, способные укрепить финансовые основы деятельности страховщиков при условии к ним грамотного подхода.

К перечню основных мероприятий, которые гипотетически могут привести к упрочнению финансовых позиций страховщиков, относятся:

а) со стороны государства: совершенствование методического подхода к правовому обеспечению при разработке документов законодательного, нормативного и прогнозного характера, определяющих ключевые направления системы управления финансами страховой системы, а также внедрение единых стандартов надзора за финансовой деятельностью организаций;

б) со стороны страховых организаций:

постоянный мониторинг финансового состояния организации, разработка и своевременное уточнение показателей финансовой стратегии; развитие информационных технологий в сфере финансового планирования; проведение исследований рынка, изучение его ёмкости и реальных потребностей; оптимизация системы продаж специфических страховых продуктов; выход на региональные рынки страхования, а также рынки ближнего зарубежья для конструктивного обмена опытом с иностранными коллегами.

3.2 Пути повышения качества активов и капитала страховой организации

страхование финансовый резерв

Качество активов и капитала страховой организации непосредственно свидетельствует о финансовом состоянии организации. Применительно к ОАО «Страховой дом ВСК» на основании полученных в ходе анализа сведений о его финансовом положении для улучшения его финансового состояния предлагается разработать и реализовать комплекс мероприятий, направленных на улучшение отдельных финансовых показателей его деятельности. В частности:

1) оптимизировать соотношение собственного и заёмного капитала. В валюте баланса ВСК преобладают собственные средства, что, хотя и свидетельствует о высокой степени её финансовой устойчивости, косвенно ограничивает темпы стратегического развития и возможности прироста финансовой рентабельности. В связи с этим необходимо расширять финансовый потенциал за счёт увеличения объёмов заёмного финансирования. Данная мера, однако, будет сопровождаться ростом финансовых рисков, что потребует более тщательного финансового анализа.

Также, учитывая величину отдельных резервных фондов, предлагается направлять часть прибыли после налогообложения помимо погашения убытков на увеличение резервного капитала и на увеличение фонда накоплений;

2) применительно к инвестиционной деятельности: необходимо, учитывая требования законодательства, сокращать вложения в государственные ценные бумаги и акции и переводить их в депозиты, характеризующиеся более высокой доходностью при приемлемом уровне риска. Для улучшения финансовых показателей инвестиционной деятельности ВСК также было бы целесообразно расширить перечень объектов для вложения временно свободных средств (недостатка в которых ВСК отнюдь не испытывает), обратив особое внимание на такие перспективные инструменты финансового рынка как ПИФы и ОФБУ.

3) применительно к расходам на ведение дела: данные бухгалтерского баланса ВСК говорят о возможности максимизации прибыли за счёт сокращения расходов на ведение дел путём сокращения управленческих, административно-хозяйственных и иных расходов;

4) применительно к задолженностям: благоприятное воздействие на финансовое состояние ВСК способно оказать сокращение дебиторской задолженности, общий объём которой в активе баланса составляет довольно весомую сумму. Как уже упоминалось ранее, кредиторская задолженность крайне незначительна и даже обладает некоторым «запасом» для её увеличения в целях дальнейшего развития компании.

5) применительно к тарифной политики страховой организации: важным является пересмотр и изменение структуры страхового портфеля с учётом возможности прекращения (приостановления) деятельности по видам страхования, отрицательно влияющим на финансовое положение ВСК.

В целом страховой портфель ВСК сбалансирован: убыточность одних видов страхования компенсируется высокой потенциальной прибыльностью других. В частности, анализ динамики поступления премий и выплаты возмещений показал, что стабильно убыточным является обязательное государственное страхование сотрудников Налоговой службы РФ, а видом страхования, близким к убыточному: государственное страхование военнослужащих и приравненных к ним в государственном страховании лиц. В связи с этим, для улучшения финансовых показателей ВСК рекомендуется расширять масштабы добровольного страхования ответственности и обязательного личного страхования пассажиров и одновременно постепенно сокращать количество договоров по убыточным видам страхования.

Также для предотвращения приёма на страхование чрезмерных рисков, перегружающих страховой портфель, необходимо ввести ограничения максимальной страховой суммы по отдельным договорам. Более того, синтезируя опыт прошлых лет, ВСК следует исключать риски, повлиявшие на показатель убыточности страховых операций.

Для этого целесообразно увеличить доли перестраховщиков в несении рисков по наиболее убыточным видам страхования путём заключения договоров факультативного и облигаторного перестрахования.

Важным инструментом реализации финансовой стратегии, способным повысить эффективность результатов деятельности ВСК, должно стать использование руководством сбалансированной системы показателей , позволящей планомерно реализовывать её стратегические проекты, переводить их [показатели] на язык операционного управления и контролировать на их основе реализацию финансовой стратегии. Т.е. речь идёт о необходимости внедрения системы индивидуально обоснованных нормативов, улучшающих сопоставимость намеченных и фактических результатов для их своевременной корректировки на случай отклонения от запланированной нормы.

Подводя итог, обобщим немного содержание данного пункта с тем, что уже было сказано ранее.

1) Основой финансовой устойчивости всякой страховой организации является её реальный уставной капитал, не раздутый за счёт тех средств, которые нельзя использовать для возмещений в полном объёме. Важно следить за тем, чтобы отношение обязательств, принятых на себя страховой компанией, к уровню обеспеченности ресурсами не превышало 1.

2) Верным способом повышения качества активов является их размещение в высоконадёжных инструментах, отвечающих балансу риска и доходности.

3) Незаменимым «помощником» в освобождении активов и капитала страховщика от чрезмерных рисков становится институт перестрахования.

4) И, наконец, ещё одним явлением, имеющим в качестве вероятного следствия улучшение активов и капитала, о котором не упоминалось ранее, выступает укрупнение страховой организации за счёт присоединения или слияния с другой страховой организацией (в т.ч. с организацией с иностранным капиталом), что естественным образом избавляет рынок от организаций с небольшим капиталом и слабыми позициями.

3.3 Новые источники и возможности инвестиционной деятельности страховой организации

Важной особенностью страховой деятельности, является то, что при её грамотном планировании организация имеет возможность аккумулировать огромное количество временно свободных средств и при соблюдении ряда требований размещать их на тот или иной срок, в зависимости от количества предстоящих выплат и их срочности. Поэтому страховщику, желающему наравне с текущей операционной и финансовой деятельностью получать доход от инвестиционных вложений, так или иначе приходится становиться инвестором и решать вопросы, связанные с качеством: надёжностью и выгодностью осуществляемых вложений. Важно не забывать, что одновременно с приобретением дополнительного источника дохода организация подвергает себя дополнительным рискам, с которыми неизбежно сопряжена инвестиционная деятельность.

Как показывает зарубежный опыт, страхование как институт обладает колоссальным потенциалом возможностей (в т.ч. финансовых), поэтому обеспечение страховыми организациями мощного стабильного притока «длинных» денег в экономику явилось бы существенным вкладом страхового бизнеса в устойчивое экономическое развитие страны.

На современном этапе развития страховой деятельности в России удельный вес инвестиций в активах страховщиков в сравнении с крупными иностранными компании весьма невелик. Для преодоления указанного отставания российским страховщикам потребуется существенно увеличить объёмы инвестиционных вложений. Однако те инструменты инвестиционной деятельности, которыми на сегодняшний день располагают отечественные страховые компании, не в полной мере отвечают главному требованию, предъявляемому при размещении средств страховых фондов. Оно заключается в достижении достаточного уровня доходности при оправданном уровне риска. Отсюда следует объективная рыночная необходимость в разработке и внедрении новых (или «обновлении» уже имеющихся) инструментов инвестирования, соответствующих указанному требованию и позволяющих в достаточной степени диверсифицировать вложения, а вместе с этим и риски страховщиков. В качестве возможных объектов вложений в этом смысле можно выделить следующие :

Вложения в государственные ценные бумаги;

Вложения в недвижимость;

Вклады в уставные (складочные) капиталы лизинговых компаний;

Инвестиционное страхование жизни;

Вложения в паевые инвестиционные фонды и сертификаты долевого участия в общих фондах банковского управления.

Теперь хотелось бы подробней поговорить по порядку о каждом из перечисленных инструментов инвестиционной деятельности.

Государственные ценные бумаги как один из видов вложений характеризуются, как правило, гарантированной, однако, крайне низкой доходностью, которая в большинстве случаев значительно отстаёт от среднерыночной и зачастую даже не перекрывает действующий уровень инфляции. Это является основной причиной непопулярности данного вида вложений как среди коммерческих, так и среди страховых организаций, несмотря на то, что последние предъявляют особые требования к надёжности осуществляемых инвестиций.

Учитывая, что на настоящий момент государство не испытывает большой потребности в заимствованиях со стороны населения и организаций, нельзя с уверенностью прогнозировать, что пусть даже в отдалённой перспективе размещение средств в государственные сберегательные облигации с купонным доходом приведёт к развитию реального накопительного страхования. Тем не менее, это не исключает возможности использования страховщиками государственных ценных бумаг для диверсификации своих вложений и, как результат, повышения их надёжности.

Интерес со стороны различных категорий инвесторов к вложениям в недвижимость поддерживается в первую очередь за счёт их относительно стабильной высокой доходности. Более того, что особенно важно для страховых компаний: в последние 10-15 лет в России стремительно растёт и развивается рынок ипотеки, который открывает страховщикам немалые дополнительные возможности. Страховщики, в свою очередь, активно используют предоставляемые возможности, о чём свидетельствует заметный рост объёма операций по страхованию ипотечных рисков, объектом которого может выступать имущество, служащее предметом ипотеки, здоровье и трудоспособность ипотечного заёмщика, а также его ответственность за неисполнение своих обязательств. Таким образом, вкладывая деньги страховых резервов в уставные капиталы ипотечных банков, страховые организации могут рассчитывать не только на прибыль от ипотечных операций, но на значительное расширение своей клиентской базы.

Ещё одним перспективным направлением инвестиционной деятельности страховых организаций является страхование лизинговых операций, которые по своей сути являются инвестиционными. В данном случае речь идёт о заключении с лизингополучателем договоров на длительный срок, что способно обеспечить страховщика долговременным источником бизнеса. Лизингополучатель, в свою очередь, благодаря страховой защите получает возможность приобрести современную технику и модернизировать технологические процессы, не прибегая к критически нагрузкам на свой бюджет.

Аналогично предыдущему примеру страховые компании могут становиться соучредителями и участниками лизинговых компаний и в качестве таковых получать свою долю доходов от лизинговых платежей. Однако здесь важно отметить, что, планируя инвестиционную деятельность, страховщик в таких случаях должен проводить тщательную оценку платёжеспособности клиентов, предлагающих свои инвестиционные инструменты в обмен на заключение страховых договоров.

Как уже отмечалось ранее, одним из самых мощных каналом привлечения средств на продолжительный период являются денежные ресурсы населения, которые по большей части пассивны и хранятся зачастую в домашних условиях в наличной форме . За рубежом временно свободные средства населения составляют основу долгосрочного накопительного страхования жизни, которое ввиду его специфики всё чаще называют инвестиционным. Накопительный характер данного вида страхования обеспечивается за счёт длительного периода привлечения средств страхователей, в течение которого выравниваются колебания стоимости ценных бумаг, лежащие в основе риска при краткосрочном инвестировании, и более чётко проявляется восходящая тенденция. Однако для того чтобы инвестиционное страхование жизни стало и в нашей стране значимым источников длинных денег, нужно проделать масштабную работу по популяризации страхования жизни как такового.

И, наконец, последним инструментом, способным открыть новые возможности инвестиционной деятельности страховщиков и повысить её эффективность, о котором хотелось бы также упомянуть, являются вложения в паи паевых инвестиционных фондов (ПИФов) и в сертификаты долевого участия в общих фондах банковского управления (ОФБУ). В связи со строгой регламентированностью требований, предъявляемых к структуре и качеству страховых резервов, свобода действий профессиональных управляющих компаний и паевых фондов, перераспределяющих полученные в управление финансовые ресурсы страховщика, в значительной мере ограничена. Если главной целью такого законодательного регулирования считать повышение уровня надёжности активов, принимаемых в покрытие резервов, то не логичным является то обстоятельство, что максимально допустимый размер вложений в акции, заведомо более рискованные инвестиционные инструменты, в 6 (!) раз превосходит заданную нормативной базой максимальную величину вложений в ПИФы и ОФБУ, которая, согласно требованиям ФССН, не должна превышать 5%. И это несмотря на то что последние снижают риск возможных потерь за счёт диверсификации.

Подводя итоги, перечислим ещё раз основные моменты, учёт которых вероятно позволит страховым компаниям расширить возможности инвестиционной деятельности и улучшить показатели её эффективности.

Во-первых, необходимо своевременно расширять ассортимент используемых инвестиционных инструментов. Во-вторых, аналитическая работа, подразумевающая оценку конъюнктуры фондового рынка и поиск приемлемых объектов инвестирования, должна вестись регулярно. В-третьих, отдельное внимание требуется уделять повышению культуры и своего рода «грамотности», осведомлённости потребителей страховых услуг, необходимому для формирования потенциального платёжеспособного спроса.

Заключение

В настоящее время страховой рынок России регулируется законодательством в области административного, финансового, гражданского права, структура которого на сегодняшний день объективно требует целого ряда усовершенствований, без которых качественное и, в некоторой степени, количественное развитие отечественного страхового бизнеса видится едва возможным.